2023/09/05(火)

3000万円控除って?

こんにちは!不動産売却専門店カウイエの芝山です!

暑い夏も終わって9月に入りましたね。

季節の変わり目ということもあり体調を崩さないように皆様気を付けてください!

今回は3,000万円控除というものについて紹介したいと思います。 3,000万円控除が何に対しての控除かというと、

「土地売却時にかかる所得税の対象を特別に〇〇円差し引きますよ」というものです。

3,000万円の控除は、土地の売却時にかかる所得税に対する特別な免除のことです!

具体的には、土地を売却し、手元に残った資金として3,000万円ある場合、通常ならば3,000万円分の所得税が課税されます。

しかし、この3,000万円控除を適用することで、手元に残った3,000万円に対して特別に課税対象から免除されます。

したがって、この場合、課税対象となる所得は0円となります!

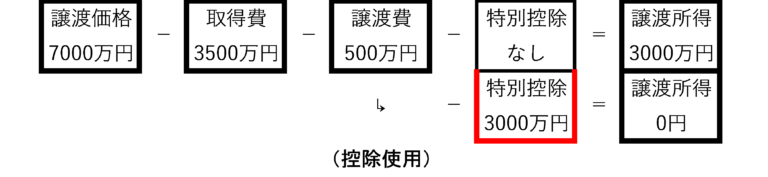

具体的な例として、7,000万円で土地を売却し、3,500万円の住宅を購入し、諸経費を差し引いて、手元に残った資金が3,000万円の場合、

3,000万円控除を利用することで課税される所得はゼロになります。

このように、3,000万円控除は土地売却における所得税を軽減するための特典です。

3,000万円控除には2種類、

- 居住用財産の特別控除

- 相続空き家の特別控除

があります。それぞれに控除を受けられる要件がいくつかあります。

|

居住用財産の特別控除 |

|

①自分が住んでいる「自宅」・「自宅+土地」を売却した場合 ②住まなくなった日から3年を経過する日の属する年の12月31日までに売却した場合(例:202年8月26日から空き家の場合=2023年12月31日までに売却した場合) ③家屋を取り壊した場合は、上記の三年の範囲内かつ、取り壊した日から1年以内に土地譲渡の契約が締結された場合 ④家屋を取り壊した日から契約締結までの間その敷地を「貸駐車場」などの用途で使っていないこと。 ⑤売った相手が親子や夫婦などの近親者ではないこと。 ⑥売った年とその前の年、前々年に、マイホームの買い替え特例などの他の特例の適用を受けていないこと。 |

|

相続空き屋の特別控除 |

|

①被相続人(亡くなった人)が相続開始直前まで住んでいた家屋の場合。 ②譲渡価格が1億円以下の場合。 ③1981年(昭和56年)5月31日以降に建築された家屋であること。 ④相続開始日から3年目の12月31日までに売ること。 ⑤売却した人が、相続または遺贈により被相続人居住家屋および土地を取得したこと ⑥相続してから譲渡するまでの間で事業用・貸付用・居住用に使われていないこと。 ⑦売った家屋屋敷地等について、他の特例の適用を受けていないこと。 ⑧売った相手が近親者ではないこと。 |

主にこのような条件があります。

以上の条件を満たしていれば控除を受けることができるかもしれません!

ただし確定申告が必須であったり、住宅ローン免除と併用できなかったり、控除適用のために住民票を移すと脱税行為になったりなどもあ

るので一度お話を聞いてみるのはいかかでしょうか!

不動産売価のことでわからないことやお家の査定・買取のご相談、税理士の先生のご紹介であったりも可能ですのでご相談いただければ

対応可能ですのでお気軽にご相談ください!!

不動産の査定はコチラからどうぞ!

今なら査定+来場でクオカードプレゼント中です♪